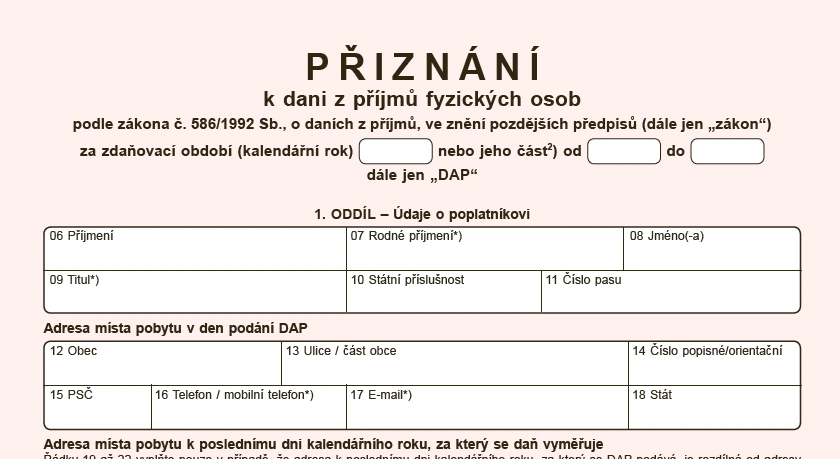

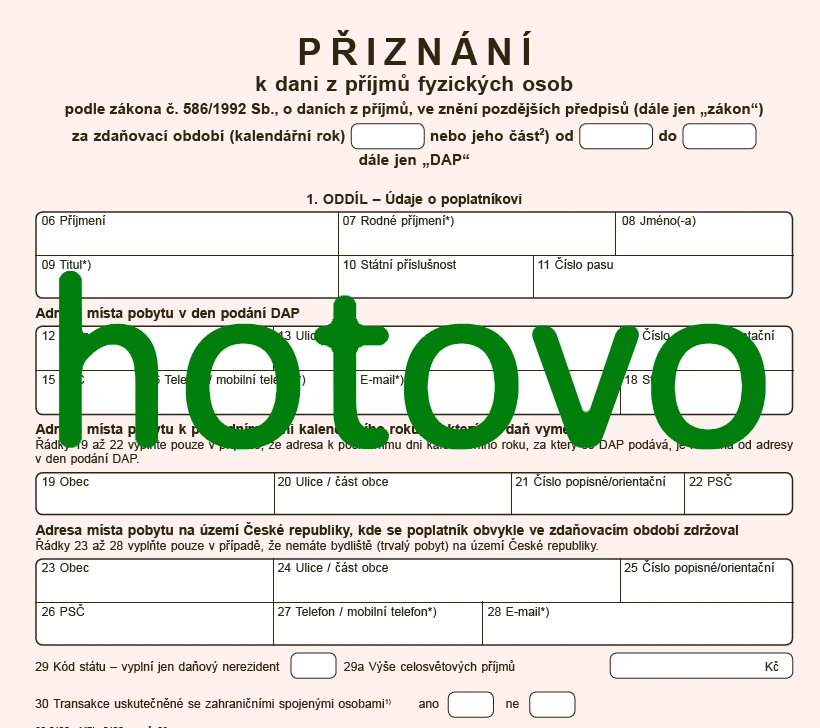

V mnoha případech, které upravuje zákon č. 586/1992 Sb., o daních z příjmů, ve znění platném pro daný rok, budete podávat na jaře 2024 daňové přiznání z příjmu fyzických osob za uplynulé zdaňovací období. Chcete si ujasnit, co vše je k podání daňového přiznání potřeba doložit? Čtěte dál!

Kdy musím podat daňové přiznání?

Nejpozdější základní termín pro podání řádného a opravného daňového přiznání v papírové podobě je

2. duben 2024. Pokud se ho chystáte podat elektronicky – např. pro OSVČ je to povinnost –, získáváte měsíc navíc a platí pro vás 2. květen 2024. Využijete-li služeb daňového poradce a advokáta, prodlužuje se lhůta až do 1. července 2024.

Od začátku roku 2024 daňové přiznání můžete podat kdykoli a rozhodně se nevyplatí ponechávat tuto povinnost až na nejpozdější termín: Vypočítanou daň v něm totiž musíte i zaplatit. V případě chyby můžete do uplynutí lhůty pro řádné daňové přiznání podat na stejném tiskopise daňové přiznáníopravné a až do tří let od uplynutí lhůty lze podat tzv. dodatečné daňové přiznání.

Co vše si musím připravit?

Zatímco samotné podání daňového přiznání můžete delegovat, příprava podkladů je vždy na vás. Ať už tedy za vás v roce 2024 daňové přiznání za rok 2023 podá někdo jiný, nebo se k formuláři usadíte sami, musíte mít pohromadě všechny potřebné materiály. A pozor, nespoléhejte se na to, že vše uděláte jako loni! Mění se nejen zákony, ale také vaše životní situace. Je dobré udržovat si přehled o tom, jak si můžete základ daně snížit a co vše musíte doložit.

Smyslem je doložit souhrn příjmů za příslušné zdaňovací období, které podléhají zdanění (v roce 2024 daňové přiznání podáváte za zdaňovací období uplynulého roku 2023). Od jejich součtu odečtete výdaje, a to buď skutečné, nebo ty paušální. Takto stanovený daňový základ si ponížíte o odčitatelné položky (např. zaplacené dary, úroky z úvěru na bydlení, penzijní a životní pojištění). Z vypočtené daně nakonec odečtete případné slevy.

Co do daňového přiznání dokládám?

Příjmy za rok 2023

Pokud se jako zaměstnanec rozhodnete podat daňové přiznání, patří zde příjmy za rok 2023 od všech zaměstnavatelů a ze všech typů zaměstnaneckých poměrů: hlavní pracovní poměr, dohoda o pracovní činnosti (DPČ) a dohoda o provedení práce (DPP). Potřebné údaje vyčtete z dokladů, které si musíte včas opatřit u zaměstnavatele. V případě hlavního pracovního poměru si vyžádejte „Potvrzení o zdanitelných příjmech ze závislé činnosti, sražených zálohách na daň a daňovém zvýhodnění za zdaňovací období 2023“.

Pokud jste pracovali tzv. na dohody, potřebujete poměrně děsivě znějící „Potvrzení o zdanitelných příjmech ze závislé činnosti plynoucích na základě zákona č. 586/1992 Sb., o daních z příjmů, ve znění pozdějších předpisů (dále jen zákon) a o sražené dani vybírané srážkou podle zvláštní sazby daně z těchto příjmů za zdaňovací období 2023“. Ve mzdové účtárně vám určitě porozumí. Důležité je vědět, že pokud se rozhodnete uvádět i příjmy z dohod, je vaší povinností uvést příjmy ze všech dohod vykonávaných ve zdaňovacím období.

Kromě příjmů na území České republiky potřebujete mít spočítané i své příjmy ze zahraničí a daň zaplacenou v zahraničí. Příjmy ze zahraničí dokládáte potvrzením od zahraničního správce daně, o daně zaplacené v zahraničí si zase můžete ponížit svou daňovou povinnost. Můžou se vás také týkat příjmy z kapitálového majetku, např. podíly na zisku obchodní korporace, úroky, výhry atd. a příjmy z pronájmu. Mezi ostatní zdanitelné příjmy patří zisk z prodeje nemovitosti, dodanění zrušeného pojištění a podobně.

Co si můžu v daňovém přiznání odečíst ze základu?

Daňový základ si můžete u daňového přiznání za rok 2023 snížit o zaplacené dary různým organizacím, například těm sportovním. Pokud splácíte hypotéku nebo úvěr ze stavebního spoření na nějakou nemovitost, můžete si odečíst zaplacené úroky. Příslušnému finančnímu úřadu musíte v takovém případě ale minimálně v prvním roce doložit i smlouvu o úvěru. V případě, že si platíte penzijní nebo životní pojištění, doložíte k daňovému přiznání potvrzení od pojišťovny pro daňové účely. Mezi méně obvyklé položky ke snížení daňového základu patří zaplacené odborové příspěvky, náklady na zkoušky, vzdělání, výzkum a vývoj.

Slevy na dani

Za rok 2023 daňové přiznání z pohledu uplatnitelných slev nepřináší žádné změny. Bouřlivě diskutovaný vládní konsolidační balíček vešel v platnost až počátkem letošního roku, a tak se zavedené změny projeví až v daňovém přiznání podaném v roce 2025 za zdaňovací období roku 2024.

Pokud příjmy vašeho manžela nebo manželky žijícího ve společné domácnosti nepřesáhly za uplynulé zdaňovací období 68 000 Kč, máte nárok na uplatnění slevy na vyživovanou manželku nebo manžela ve výši 24 840 Kč, respektive na 49 680 Kč, jestliže je navíc vyživovanému manželovi či manželce zároveň přiznán nárok na průkaz ZTP/P. Typicky tato situace nastává, pokud žena čerpá mateřskou nebo rodičovskou dovolenou (MD, RD). Do příjmu se počítá dovolená ze zaměstnaneckého poměru čerpaná mezi MD a RD i samotná peněžitá pomoc v mateřství. Rodičovský příspěvek se naopak nezapočítává. Rozhodující je výše příjmu, a tak pokud má vyživovaná osoba například příjmy z podnikání, neodečítají se od nich výdaje. Nárok na tuto slevu v daňovém přiznání doložíte čestným prohlášením.

Dále můžete i za rok 2023 v daňovém přiznání uplatnit slevu na dani při tzv. zvlášť těžkém postižení (ZTP) – nárok na tuto slevu dokládáte potvrzením o ZTP. Podobně dokládáte slevu na invaliditu, a to potvrzením z okresní správy sociálního zabezpečení (OSSZ) o invaliditě. Slevu na dani si můžete uplatnit také jako student – nárok dokládáte potvrzením o studiu. Pokud pečujete o dítě, které navštěvuje mateřskou školu, uplatníte si na základě potvrzení o zaplaceném školkovném další slevu.

Pro uplatnění slevy na dítě musíte v daňovém přiznání uvést jméno, příjmení a rodné číslo dítěte či dětí. Pokud je vaše dítě držitelem průkazu ZTP, dokládáte tuto skutečnost příslušným potvrzením. Slevu na děti může v daňovém přiznání uplatnit pouze jeden rodič. Od druhého rodiče proto potřebujete potvrzení od zaměstnavatele, že slevu neuplatňuje, nebo čestné prohlášení v případě, že tento rodič podniká. Příslušným potvrzením dokládáte také skutečnost, že je vám dítě svěřené do výhradní péče. Pokud druhý rodič už nežije, potřebujete úmrtí list.

Pro vrácení případného přeplatku uvádíte v daňovém přiznání číslo bankovního účtu, nebo adresu pro zaslání složenky. Obecně platí, že nárok na jakoukoli slevu nebo snížení daňového základu musíte prokazatelně doložit.

Daňové přiznání 2024 za rok 2023 a podnikající OSVČ

Jestliže podnikáte jako osoba samostatně výdělečně činná (OSVČ) nebo máte příjmy z pronájmu a uplatňujete skutečné výdaje, můžete využít za podmínek, které upravuje zákon o dani z příjmu, i paušální výdaj na dopravu. OSVČ podává současně s daňovým přiznáním sadu přehledů pro Českou správu sociálního zabezpečení (ČSSZ) a zdravotní pojišťovnu (ZP).

Přehledy na ČSSZ:

– Variabilní symbol pro OSVČ udělený OSSZ,

– informaci, zda se jednalo o podnikání na hlavní, či vedlejší,

– úhrn zaplacených záloh – tuto informaci už vám ČSSZ nepošle dopisem ani do datové schránky, musíte si ji sami stáhnout na portálu ČSSZ,

– informaci, zda budete jako OSVČ podnikat v následujícím roce (nyní tedy v roce 2024) na hlavní, nebo vedlejší činnost,

– informaci, jestli se chcete jako OSVČ účastnit nemocenského pojištění – je důležité vědět, že dávka se vyplácí, jen pokud nemocenská trvá celý kalendářní měsíc. Pokud je vám dávka nemocenské vyplácena, nestanovuje se vám v daných měsících minimální vyměřovací základ pro zdravotní pojištění.

Přehledy pro ZP:

– Pokud podnikáte jako OSVČ a jste současně osoba pečující o jedno dítě do 7 let nebo minimálně o dvě děti do 15 let, dokládáte rodná čísla dětí, na které se péče vztahuje.

– Zda budete jako OSVČ pro další rok (tedy 2024) podnikat na hlavní, nebo vedlejší činnost a z jakého důvodu.

– Úhrn zaplacených záloh.

Užitečné odkazy pro daňové přiznání 2024:

https://adisspr.mfcr.cz/pmd/epo/formulare